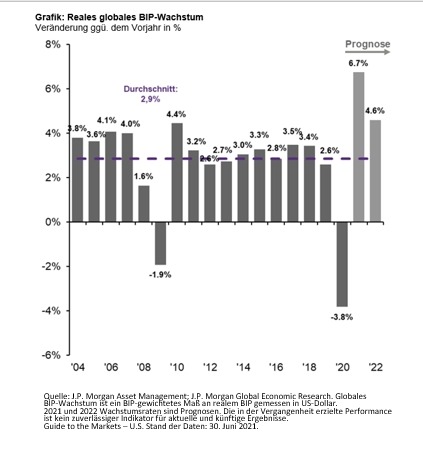

Zum Ende der Sommerferien wird bei vielen Autofahrten wieder die Geduld auf die Probe gestellt: Der Wunsch, möglichst zügig ans Ziel zu kommen, scheitert meistens an der Realität auf den Autobahnen. Kaum dass Warnschilder Baustellen oder ein Tempolimit ankündigen, folgt auch schon die Verzögerung der Reisegeschwindigkeit. Ebenfalls illusorisch ist nach Ansicht von Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management in Frankfurt, die Hoffnung auf eine anhaltend schnelle und ungestörte Erholung der Wirtschaft von den Folgen der Pandemie. Gewaltige Ausgabenprogramme der Staaten haben die Konjunktur aus den Tiefen der letztjährigen Rezession katapultiert. Die globale Wirtschaft dürfte in diesem Jahr mehr als 6 Prozent wachsen, was deutlich über dem Durchschnitt von 2,9 Prozent der letzten 20 Jahre liegt. Doch auch die „ökonomische Reisegeschwindigkeit“ dürftet nun langsamer werden, die Warnsignale sind nicht zu übersehen. Anleger könnten sich beispielsweise mit Wandelanleihen gegen bevorstehende konjunkturelle Hindernisse wappnen.

Drei Ursachen fallender Wachstumsraten

Gleich drei Entwicklungen haben nach Beobachtung von Tilmann Galler jüngst an den Kapitalmärkten für Unruhe gesorgt und einen ersten Hinweis auf die nachlassende Wachstumsdynamik gegeben. Erstens lässt die hochansteckende Delta-Variante die Infektionszahlen weltweit wieder steigen und verlangsamt die vollständige Erholung des Dienstleistungssektors. Zweitens halten die Angebotsengpässe weiter an. „Die Knappheit bei Halbleitern und anderen Vorprodukten verhindert, dass die Industrie die große Nachfrage nach Gütern in vollem Umfang bedienen kann. Die Konsequenz sind steigende Preise, längere Lieferzeiten und eine stagnierende Produktion“, erklärt Ökonom Galler. Das dritte Warnsignal kommt von den US-Konsumenten. „Die höchste Inflation seit 13 Jahren beginnt, den Amerikanern die Kauflaune zu verderben. Und das trotz Ersparnissen auf Rekordständen“, sagt Galler.

Konjunkturelle Hindernisse umfahren

Nach Ansicht von Tilmann Galler bieten sich Wandelanleihen als eine interessante Anlagemöglichkeit an, um konjunkturelle Hindernisse „zu umfahren“. Dabei handelt es sich um eine Unternehmensanleihe, die den Inhabern die Optionalität einräumt, während der Laufzeit die Anleihe in Aktien des Unternehmens zu tauschen. Die so genannten „Convertibles“ sind deshalb eine hybride Anlageklasse, die sich zwischen der Aktien- und Anleihenwelt befindet und entsprechend eine geringere Volatilität gegenüber der reinen Aktienanlage aufweist. „Für eine Einschätzung über die Attraktivität spielen gleich drei Faktoren eine entscheidende Rolle: die Bonität des Unternehmens, die Wertentwicklung und die Volatilität der Aktie“, führt der Kapitalmarktexperte aus.

Für die Aktienmärkte und die Bonität der Unternehmen spricht nach Einschätzung von Tilmann Galler weiterhin, dass die Wirtschaft immer noch überdurchschnittlich wächst. „Die Unternehmensgewinne werden im Kalenderjahr 2021 wahrscheinlich um knapp 40 Prozent steigen, während die Schätzungen für 2022 analog zur konjunkturellen Dynamik mit einem Plus von knapp zehn Prozent schon deutlich bescheidener ausfallen. Ein Gegenwind für Aktien sind aktuell die Bewertungen von über dem 20-fachen des zum Jahresende erwarteten Gewinns. Dies ist ein Indiz dafür, dass die positiven Gewinnerwartungen teilweise schon ihren Niederschlag im Aktienkurs gefunden haben, und ein Dämpfer für die immer noch positiven Ertragserwartungen“, sagt Tilmann Galler.

Aufgrund der beschriebenen Risiken dürfte die Volatilität an den Aktienmärkten nach Einschätzung des Marktexperten in der zweiten Jahreshälfte zunehmen. „Für den Wert der Optionalität bei Wandelanleihen sind das gute Nachrichten, denn je höher die Volatilität, desto höher die Ertragschance der Option und umso höher der Preis“, erklärt Galler.

In der kommenden Phase mit abnehmendem Wachstumstempo und zunehmenden Risiken sprächen also ein robuster Bonitätsausblick, die Erwartung moderat positiver Aktienmarktrenditen und eine höhere Volatilität für die stärkere Berücksichtigung von Wandelanleihen im Anlageportfolio.