Vor einigen Wochen hat das chinesische „Jahr des Drachen“ begonnen – begleitet von Hoffnungen für eine Trendwende. Denn der Drache steht in China für Wachstum, Fortschritt und Überfluss – und damit genau die Attribute, die zuletzt der Wirtschaft und dem Aktienmarkt Chinas fehlten. „Nach Kursverlusten von rund 25 Prozent im vergangenen Jahr stellt sich für Anlegerinnen und Anleger die Frage, wann eine Trendwende in Sicht ist“, erklärt Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management. Aus Sicht des Ökonomen spricht das vergleichsweise niedrige Kurs-Gewinn-Verhältnis zwar dafür, dass chinesische Aktien attraktiv bewertet sind. Doch noch liefern die konjunkturellen Daten keine entscheidenden Impulse. Erst durch vertrauensbildende Maßnahmen der chinesischen Regierung, die sich idealerweise in einer Belebung der Aktivität im Privatsektor niederschlägt, könnte sich das Blatt wenden.

Chinesisches Privatvermögen zu knapp zwei Dritteln in Immobilien investiert

Das aktuelle wirtschaftliche Umfeld lässt sich aus Sicht von Tilmann Galler bestenfalls als durchwachsen bezeichnen. Zwar haben sich die wichtigsten Wirtschaftskennzahlen Chinas in den letzten Monaten stabilisiert: Das reale Bruttoinlandsprodukt schaffte es 2023 dank eines starken vierten Quartals mit 5,2 Prozent noch knapp über das offizielle Wachstumsziel der Regierung. Maßgeblicher Faktor dafür war die Industrieproduktion mit einem Plus von 6,8 Prozent im Vorjahresvergleich.

Doch der Gegenwind ist stark: „Die größte Herausforderung ist die schlechte Stimmung der privaten Haushalte und Unternehmen“, stellt Kapitalmarktexperte Galler fest. Die Immobilienkrise spiele hier eine entscheidende Rolle, denn knapp zwei Drittel der chinesischen Privatvermögen steckt in Immobilien. „Die Übertreibungen auf diesem Markt sind enorm und die Fallhöhe ist hoch“, führt Galler aus. Der durchschnittliche Wohnungspreis in den Metropolen beträgt das 40-fache des verfügbaren Einkommens, im Vergleich zum Zehnfachen in den USA. Das hohe Preisniveau und eingetrübte Zukunftsaussichten haben zu einem Einbruch der Immobiliennachfrage geführt, während gleichzeitig das Angebot um 22,2 Prozent im Jahresvergleich angestiegen ist. Bauinvestitionen sanken 2023 um 9,6 Prozent gegenüber dem Vorjahr.

Der Einbruch in der Bautätigkeit verschlechtert wiederum die Bilanzen von Bauträgergesellschaften, die zu rund 50 Prozent aus dem Privatsektor finanziert sind. Das führte bei den Kreditgebern zu Besorgnis über den Verbleib von Anzahlungen und Vorschüssen. „Den Lokalregierungen geht aufgrund der fehlenden Baulandverkäufen eine wichtige Finanzierungsquelle verloren. Sie müssen deshalb ihre Haushalte konsolidieren. Die einsetzende Vertrauenskrise ist zum größten Hemmschuh für die Wirksamkeit der Konjunkturmaßnahmen geworden“, erklärt Tilmann Galler. Trotz der fortgesetzten geldpolitischen Lockerung sei der Kreditimpuls schwach geblieben, weil der Privatsektor keine Kredite aufnimmt und investiert. Das führe dazu, dass zukünftig der Fiskalpolitik eine immer wichtigere Rolle als „Kickstarter“ für den schwächelnden Konjunkturmotor zukommen dürfte.

Günstiges KGV reicht noch nicht für Aufschwungszenarien

Nach der Marktkorrektur der letzten drei Jahre sind die Bewertungen chinesischer Aktien günstig geworden. Das Kurs-Gewinn-Verhältnis (KGV) des MSCI China lag im Tief im Januar bei 9x. Das KGV war in den letzten 20 Jahren nur zu vier Gelegenheiten niedriger. „Es folgten bisher immer starke taktische Erholungen mit einem durchschnittlichen Plus von 60 Prozent in der Wertentwicklung. Inzwischen hat sich der Aktienmarkt deutlich vom Jahrestief erholt. Doch eine Grundvoraussetzung für ein nachhaltig freundlicheres Aktienumfeld im Jahr des Drachen ist eine Verbesserung der Gewinnentwicklung“, stellt Galler fest. Die anhaltende Deflation der Erzeugerpreise liefere bisher kein ermutigendes Signal, da sie repräsentativ für ein schwaches Preis- und Nachfrageumfeld der Unternehmen ist. Ein umfangreiches Konjunkturpaket in den kommenden Monaten könnte aus Sicht von Tilmann Galler die Dynamik jedoch zum Positiven verändern.

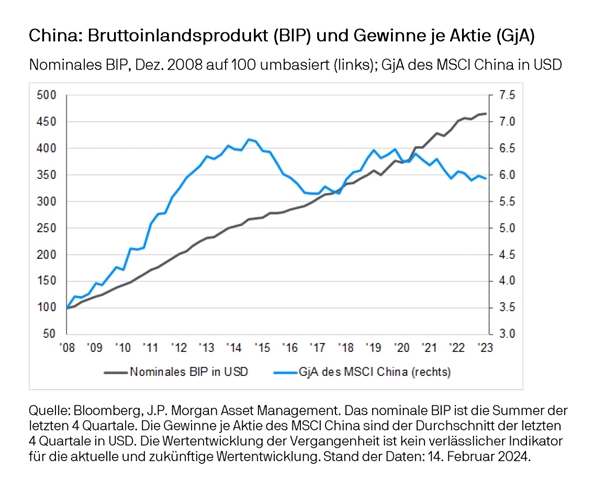

Aus Gallers Sicht wird es längerfristig entscheidend sein, ob es den chinesischen Unternehmen gelingt, das heimische Wirtschaftswachstum in Gewinnwachstum umzumünzen. „Dies war in den letzten zehn Jahren nicht der Fall. Obwohl sich die Wirtschaftsleistung mehr als verdoppelt hat, ist der Gewinn je Aktie im MSCI China gleichgeblieben“, sagt Galler. Vertrauensbildende Maßnahmen der Regierung, wie eine umfangreiche Rekapitalisierung von Regional- und Schattenbanken, eine unternehmensfreundlichere Regulierung und Initiativen für eine besserer Unternehmensführung, seien notwendige Bedingungen, dass chinesische Aktien zu nachhaltiger Ertragsstärke zurückfinden.