Das Jahr 2021 hat sich aus Investorensicht meist von der Sonnenseite gezeigt: Die globale Wirtschaft hat sich kräftig erholt und wird voraussichtlich über 5 Prozent gewachsen sein. Das ist der stärkste Anstieg seit 1973. Globale Aktien haben im November zudem neue Höchststände erklommen. Für Anlegerinnen und Anleger stellt sich laut Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management in Frankfurt, nur die Frage: „Wie viel Potenzial gibt es überhaupt noch für die kommenden Jahre?“ Aus Sicht des Ökonomen gibt es sowohl im Anleihen- als auch im Aktiensegment drei Möglichkeiten, die Ertragsaussichten zu verbessern: erstens internationale Diversifikation, zweitens das volle Spektrum der Anlagemöglichkeiten zu nutzen und drittens auf Alpha-Opportunitäten zu setzen.

Mit gemischten Portfolios ist weiterhin realer Kapitalerhalt möglich

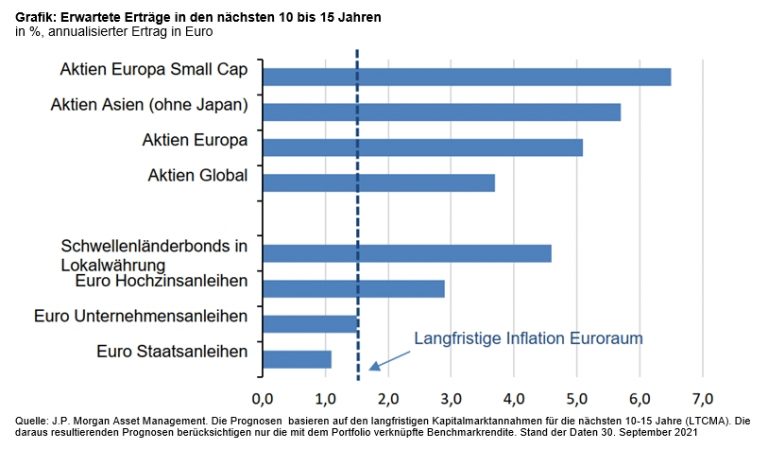

Die gute Nachricht für die Geldanlage ist: Ein gemischtes Portfolio in Euro mit 60 Prozent globalen Aktien und 40 Prozent globalen Anleihen dürfte in den nächsten 10 bis 15 Jahren weiterhin das Potenzial haben, eine jährliche Rendite von 2,8 Prozent zu erzielen. Das ist ein Ergebnis des langfristigen Kapitalmarktausblicks (Long Term Capital Market Assumptions, kurz: LTCMA) von J.P. Morgan Asset Management, der sich losgelöst von kurzfristigen Zyklen auf strukturelle Trends in der Wirtschaft und den Kapitalmärkten fokussiert. „Auch wenn die Ertragserwartung eines gemischten Portfolios im Vergleich zu früheren Jahren eher enttäuschend ist, sollte es damit auch bei den heutigen Kursniveaus möglich sein, den realen Kapitalerhalt zu gewährleisten“, erklärt der Kapitalmarktexperte. „Im Vergleich zur jährlichen Rendite der letzten 12,5 Jahre sind das aber rund zwei Prozentpunkte weniger – das bedeutet letztendlich eine zehn Jahre längere Wartezeit, bis sich das eingesetzte Kapital verdoppelt hat“, ergänzt Ökonom Galler.

3 „Ertragsbooster“ bei der Geldanlage

Nach Einschätzung von Tilmann Galler kommt es nun vor allem auf drei Dinge bei der Geldanlage an: internationale Diversifikation, Nutzung des vollen Spektrums der Anlagemöglichkeiten sowie das Setzen auf Alpha-Opportunitäten.

Die Bank of England und die Federal Reserve Bank in den USA werden nach Meinung von Kapitalmarktexperte Galler aufgrund der eskalierenden Inflationsgefahren in den kommenden 12 Monaten nicht nur die Anleihenkäufe reduzieren, sondern auch damit beginnen, die Leitzinsen zu erhöhen. „Für die Ertragsaussichten von Anleihen sind das keine guten Nachrichten. Eine stärkere Diversifikation in Unternehmens- und Hochzinsanleihen und in asiatische Staatsanleihen sollte helfen, das Zinsänderungsrisiko im Portfolio zu reduzieren und das Renditepotential längerfristig zu steigern“, ist Galler überzeugt. Die Ertragslage und damit die Bonität der Unternehmen sei aktuell exzellent, wodurch das Risiko von Zahlungsausfällen überschaubar bliebe, während asiatische Staatsanleihen hoher Bonität mit einem Renditeniveau von über 3 Prozent glänzten. Der Einsatz von flexiblen Rentenfonds gebe Investoren zusätzlich die Möglichkeit, sich unabhängiger von der Marktentwicklung der Festverzinslichen zu machen und von Bewertungsanomalien zwischen den Rentensegmenten und auf Einzeltitelebene zu profitieren.

Auf der Aktienseite haben Kursgewinne und die überragende Wertenwicklung von US-Wachstumswerten das Bewertungsniveau global nach oben katapultiert. „Die hohe Verschuldung, der anhaltende Finanzierungsbedarf der Staaten und eine strukturell höhere Inflation werden aber auf absehbare Zeit negative Realzinsen zur Folge haben. Das sind gute Nachrichten für reale Vermögenswerte wie Aktien und Immobilien und rechtfertigen deshalb ein grundsätzlich höheres Bewertungsniveau“, analysiert Galler. Dennoch seien die Ertragsaussichten für globale Aktien mit jährlich 3,7 Prozent für die nächsten 10 bis 15 Jahre eher bescheiden. Mit einer strukturell stärkeren Gewichtung von europäischen und asiatischen Aktien, die jeweils rund 2 Prozentpunkte höher liegen, könnten Investoren die Ertragserwartung des Aktienportfolios erhöhen. Weiterhin ließe sich durch die Hinzunahme von Small- und Midcaps oder eine stärkere Akzentuierung von dividendenstarken Aktien das Ertragspotential erhöhen.

„Trotz zukünftig moderaten Ertragserwartungen können Anlegerinnen und Anleger mit einem gewissen Optimismus ins neue Jahr schauen, aber für nachhaltig positive reale Kapitalmarkterträge sollte aktiv das volle Spektrum der Anlagemöglichkeiten genutzt werden“, sagt Tilmann Galler. Traditionelle Balanced-Strategien oder passive Investments seien immer weniger in der Lage, den langfristigen Renditeanforderungen der Altersvorsorge zu genügen.

Tilmann Galler, Executive Director, CEFA/CFA, arbeitet als globaler Kapitalmarktstratege für die deutschsprachigen Länder bei J.P. Morgan Asset Management in Frankfurt. Als Teil des globalen „Market Insights“-Teams erstellt und analysiert er auf Basis von umfangreichem Research Informationen rund um die globalen Finanzmärkte und leitet Implikationen für Investmentstrategien ab. Er verfügt über 20 Jahre Berufserfahrung in der Finanzbranche und war zuvor unter anderem auch als Portfolio Manager tätig.